重庆石油天然气交易中心

季节性需求旺季支撑三季度国际油价阶段性反弹

四季度国际油价

预计重回下行通道

刘凯雷

中国石油集团经济技术研究院

中国石油集团油气市场模拟与价格预测重点实验室

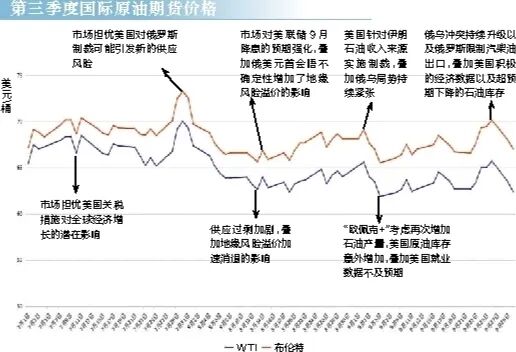

10月10日,受到美国威胁大幅提高关税、“欧佩克+”持续增产以及中东地区地缘政治风险溢价消退等因素的影响,WTI原油期货价格较前一个交易日下跌4.2%,达58.9美元/桶,布伦特原油期货价格较前一个交易日下跌3.8%,达62.73美元/桶。进入10月以来,国际油价接连下挫。而刚刚过去的第三季度,国际油价运行中枢上移。布伦特原油期货价格均价为68.17美元/桶,比第二季度均价上涨1.46美元/桶。

两因素影响三季度国际油价走势

因素一:出行旺季带动全球石油需求阶段性回暖。 第三季度为北半球传统的出行旺季。8月,美国原油加工量为1705万桶/日,高于2024年同期的1666万桶/日;成品油需求攀升至2105万桶/日,创今年年内新高,其中汽油需求表现尤为强劲,大幅超过近5年平均水平。综合预计,2025年第三季度美国石油需求为2070万桶/日,环比增加35万桶/日。与此同时,预计今年第三季度欧洲石油需求将达1410万桶/日,环比增加10万桶/日。 位于鄂尔多斯盆地的长庆油田页岩油勘探开发现场。 因素二:美国活跃钻机数持续下滑,对冲“欧佩克+”增产的影响。 随着国际油价逼近页岩油开采成本线,美国生产商持续收缩钻井活动。截至今年9月26日,美国活跃石油钻机数量已降至424台,较去年同期减少60台。美国能源信息署(EIA)最新预测显示,美国原油产量增长已显疲态,在创下7月1360万桶/日的历史纪录后,产量预计将小幅回落,并于2025年至2026年间维持在1350万桶/日的水平。

预计四季度国际石油市场 供需基本面更趋宽松 今年第四季度,全球石油需求季节性转弱,“欧佩克+”提前1年进入第二阶段增产将持续加大供应侧压力,市场供需基本面更趋宽松。 从需求侧看,消费旺季窗口临近关闭,后续存在季节性转弱的预期。截至9月26日,过去4周美国成品油日均需求量为2034.4万桶,同比上升1.2%,环比下降4.4%;汽油日均需求量为869.9万桶,同比下降0.5%,环比下降3.9%;馏分油日均需求量为358.8万桶,同比下降4.4%,环比下降7.9%。从时间周期判断,旺季需求已接近尾声,预计今年第四季度,美国石油需求量为2040万桶/日,环比回落30万桶/日。 从供应侧看,一是“欧佩克+”维持增产步伐,全球石油供应将继续增加。 首先,“欧佩克+”继续实施新一轮166万桶/日的增产计划。在9月7日举行的会议上,“欧佩克+”决定于10月继续增产13.7万桶/日。此举标志着自今年3月该联盟决定逐步取消220万桶/日的减产后,再次提前退出另一轮原定持续至2026年底、规模为166万桶/日的减产计划。 二是南美地区原油产量增长势头强劲。在圭亚那和巴西,多艘浮式生产储卸油装置(FPSO)顺利投产,推动巴西原油产量攀升至400万桶/日的历史高位,圭亚那今年第四季度原油产量预计环比增长17万桶/日。阿根廷Vaca Muerta页岩区也呈现蓬勃发展态势,预计第四季度石油产量将创下94万桶/日的历史新高。 从供需平衡看,第四季度全球石油市场供需宽松态势加剧,库存压力不断上升。第四季度,全球石油需求量环比回落50万桶/日,而供应量环比增加70万桶/日,产量大于需求量约280万桶/日,全球石油库存水平升至5年均值以上,对油价的压制作用显著增加。 从地缘角度看,俄乌局势持续紧张。8月15日,俄美总统在美国阿拉斯加举行会晤。但随后,由于核心分歧仍存,俄乌和谈进展缓慢,军事对抗未见缓和迹象,地缘风险溢价持续扰动市场。 从金融面看,美联储如期降息25个基点,预计年内仍有2次降息空间。9月18日,美联储将基准利率下调25个基点至4%—4.25%,符合市场预期,重启自2024年12月以来暂停的降息进程。此外,市场普遍预计,今年年内或继续降息50个基点。 综合判断,欧美石油消费旺季结束,全球石油需求将迎来季节性拐点;“欧佩克+”将再次启动新一轮166万桶/日的减产退出计划,加大供应侧压力;俄乌战火波及能源领域,中东、南美局势有升级的风险,地缘政治溢价有所回升;美联储重启降息进程,连续降息预期升温,为油价提供一定支撑。基准情景预计,第四季度国际油价将震荡下行。 三季度供需平稳、夏季高温不足以支撑气价 四季度国际天然气市场 供需形势或相对宽松 高珊珊 中国石化经济技术研究院

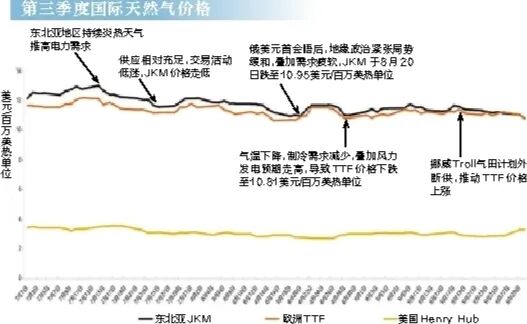

今年第三季度,国际天然气市场供需整体维持平衡。亚洲市场基本面偏弱,欧洲LNG进口量持续同比大幅增长,地下储气库平稳注气,库存差距较此前进一步收窄。第三季度,亚欧气价同比、环比均呈走跌趋势;预计第四季度北半球普遍偏暖,LNG供应量稳定增长,国际气价较第三季度小幅走高,大幅上涨可能性有限。

三季度虽受夏季高温影响 但供需基本面平稳 亚欧气价均环比下行 第三季度,国际天然气市场供需形势平稳。在供应侧,LNG供应稳定增长,全球LNG出口量为1.07亿吨,环比增加3%,同比增加5%。在需求侧,亚洲需求普遍偏弱,高温未引发亚洲和欧洲之间资源竞争,亚欧气价环比和同比均呈下行趋势。 欧洲市场供需形势保持平衡。在消费端,欧洲用气需求偏弱。据路透数据,第三季度,西北欧天然气消费量平均为2.5亿立方米/日,环比减少17%,同比减少2%。在供应端,欧洲供应情况整体稳定,进口LNG保持大幅增长。 产量方面,第三季度,“欧盟27国+英国”天然气产量合计为154亿立方米,环比减少2%,同比增加8%。LNG方面,第三季度,“欧盟27国+英国”LNG进口量为395亿立方米,环比减少4%,同比增幅达到53%。 唐山LNG接收站。 气价方面,7月,受亚洲需求偏弱以及挪威管道气流量恢复的影响,TTF价格走低。后续欧洲储气库平稳注气,市场情绪偏向乐观,气价小幅走跌。第三季度,TTF均价为11.29美元/百万英热单位,环比降幅达5%,同比降幅达2%。 亚洲市场供需相对宽松,需求延续偏弱形势。据睿咨得能源数据,第三季度,亚洲地区进口LNG为6843万吨,环比增加6%,同比减少4%,受中国和日本进口量同比下降的影响,虽然韩国进口量显著增长但是未能拉动亚洲需求整体增长。 气价方面,7月上旬贸易商及终端用户加大采购力度,气价波动走高,7月14日JKM价格由月初的12.13美元/百万英热单位上涨至13美元/百万英热单位。此后需求放缓,气价回落。 美国市场供需形势偏向宽松。据美国能源信息署(EIA)数据,截至9月26日,美国本土48个州地下储气库的库存周环比增加15亿立方米至1008亿立方米(占库存容量的85%),当前库存量较5年均值增长5%,较2024年同期增加1%。 气价方面,因预计8月美国东部气温下降,叠加产量持续偏高,7月下旬后Henry Hub价格波动走低。第三季度,Henry Hub均价为3.07美元/百万英热单位,环比下降0.44美元/百万英热单位,同比上涨0.83美元/百万英热单位。

四季度预计北半球普遍偏暖 国际市场用气需求大幅上涨动力有限

预计第四季度东北亚现货LNG均价在11.5—13.5美元/百万英热单位。 在供应侧,第四季度全球有890万吨/年新增液化项目投产,分别是LNG CanadaT1(700万吨/年)、美国Corpus Christi LNG Stage 3 T3(150万吨/年)、美国Elba Island LNG Debottleneck(40万吨/年),供应量稳定增长。 在需求侧,预计第四季度亚欧气温普遍偏高,用气量大幅上涨动力有限。 亚洲方面,预计LNG需求持稳。韩国方面,预计冬季气温接近往年均值,今冬受已有项目停机时间延长和新项目投产推迟的影响,核电发电将受限,叠加冬季环保限制煤炭发电,将在一定程度上支撑气电。日本方面,预计大部分地区冬季气温接近或高于平均水平,同时12月有新核电机组启用,预计LNG需求同比下跌。 欧洲方面,预计正常情况下,大概率可以实现平稳过冬。预计欧洲冬季气温整体偏高,但存在阶段性寒潮风险。其他部门,预计工业用气疲软,气电较为平稳。第四季度,预计“欧盟27国+英国”产量小幅增长,管道气进口量同比下降(受乌克兰流量停止影响),其中挪威管道气产量同比下降,土耳其溪流量小幅增长,其他供应相对持平,预计进口LNG同比将大幅增长。 美国方面,预计市场供需形势整体稳定。当前,美国库存偏高,预计第四季度,美国本土天然气产量小幅增长4%左右。当前预计第四季度至明年第一季度,美国气温或偏低,将带动供暖用气量同比显著增加,工业用气同比基本持平。